اختصاصی چابک آنلاین؛

سنگینی سایه افزایش نسبت خسارت بر پیکره رنجور صنعت بیمه

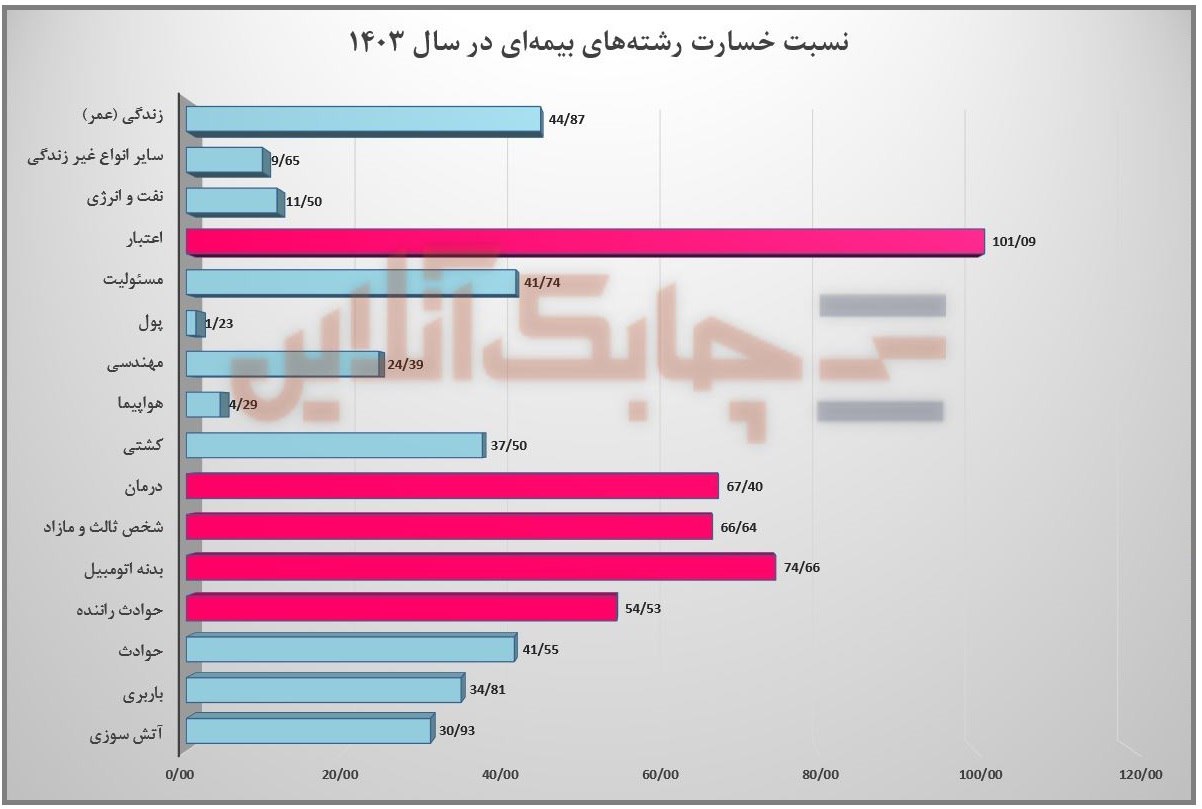

سال ۱۴۰۳ برای صنعت بیمه ایران، سالی پرچالش و پرخسارت بود و نسبت خسارت در بعضی از رشته های بیمه ای به 101 درصد هم رسید!.

چابک آنلاین، زهرا نامداری، طبق گزارش رسمی بیمه مرکزی، خسارتهای پرداختی شرکت های بیمه در 12 ماهه سال 1403 با رشدی 58/13 درصدی نسبت به مدت مشابه سال قبل، به رقمی بالغ بر ۲۵۸ هزار میلیارد تومان رسید.

این در حالی است که رشد حق بیمه تولیدی شرکت های بیمه ای در همین مدت نتوانست همگام با افزایش خسارت حرکت کند، موضوعی که زنگ هشدار جدی را برای صنعت بیمه ایران به صدا درآورده است.

این رشد چشمگیر، پرسش های متعددی را درباره وضعیت قیمتگذاری بیمه ها، توانگری مالی شرکتهای بیمه و تأثیر نظارتهای حاکمیتی بر بازار بیمه ایران مطرح کرده است.

تردید نیست که عدم هماهنگی بین بخشهای مختلف صنعت بیمه، ضعف در اکچوئری و تحلیل های ریسک ، فرهنگ بیمه ای در جامعه و مقاومت در برابر افزایش نرخ ها، تورم بالا و نوسانات اقتصادی در افزایش خسارت پرداختی صنعت بیمه دخیل بودهاند.

از سوی دیگر افزایش استقبال مردم از بیمههای درمان تکمیلی در سال 1403 رشد چشمگیری داشت، به طوریکه تعداد بیمه نامه صادره صنعت بیمه در این رشته 96/03 درصد رشد یافت و طبیعتاً این موضوع منجر به بالا رفتن تعداد خسارتها شده است.

البته بیمه مرکزی اعلام کرده که افزایش سهم بیمه درمان در بازار بیمه کشور به واسطه اجرای آیین نامه های شماره 94/1 و 94/2 و با تشکیل کمیته نرخ گذاری و بررسی شرایط قراردادهای درمان گروهی بزرگ و همچنین دریافت حق بیمه بابت تمدید قراردادهای بزرگ درمان گروهی در برخی از شرکت های بیمه بوده است.

اما نظارت بیمه مرکزی چقدر تاثیرگذار بود؟

بیمه مرکزی در سال ۱۴۰۳ کوشید با اعمال نظارت بر نرخ های بیمه درمان تکمیلی، از روند شتابان رشد خسارت ها بکاهد.

با این حال، به دلیل افزایش شدید هزینههای درمانی و ناکارآمدی برخی مکانیسم های کنترلی، این نظارت نتوانست کاهش محسوسی در نسبت خسارت بیمه های درمان ایجاد کند.

حال این نکته مطرح است که ضعف در اکچوئری و قیمتگذاری چقدر در افزایش نسبت خسارت صنعت بیمه تاثیرگذار بوده است؟

تحلیل ها نشان می دهد یکی از گره های اصلی در صنعت بیمه ایران، ضعف در نظام اکچوئری و قیمتگذاری محصولات بیمهای و فقدان داده های دقیق برای محاسبه ریسک است.

از همین روی، نبود نرخ های فنی دقیق باعث شده تا حقبیمه های دریافتی تناسب مناسبی با خسارت های احتمالی نداشته باشند.

درحال حاضر 33 محاسب فنی یا همان اکچوئر رسمی در کشور دارای مجوز رسمی بیمه مرکزی هستند که از این تعداد 9 اکچوئر در مرحله تودیع قرار دارند و یک اکچوئر نیز غیرفعال است.

به نظر می رسد که به دلیل کمبود متخصصان اکچوئر، فقدان دادههای دقیق و به روز، و گاه فشارهای بیرونی برای پایین نگه داشتن حقبیمه ها، شرکتهای بیمه نتوانسته اند نرخ هایی متناسب با ریسک های واقعی طراحی کنند.

این مسئله عملاً به افزایش نسبت خسارت و فشار مضاعف بر منابع مالی شرکت های بیمه ای انجامیده است.

آمارها نشان می دهد که نسبت خسارت بیمه های درمان و شخص ثالث در بسیاری از کشورها بین ۶۰ تا ۷۰ درصد متغیر است.

اما نکته اینجاست که در آن کشورها، اکچوئری پیشرفته، زیرساخت های دادهای قوی، نظام های کنترلی قوی و تورم پایین تر دارند که به مهار این نسبتها کمک میکند.

موضوع دیگری که باعث قیمت گذاری های غیرفنی در صنعت بیمه شده عدم اصلاح به موقع نرخ های حق بیمه است.

تورم بالا باعث افزایش هزینه های خدمات بیمه ای، مثل هزینه های درمان، تعمیرات، و هزینه های جبران خسارت میشود.

اگرچه این افزایش ها باید به نرخ های بیمه منتقل شوند، اما در ایران به دلیل مشکلات اقتصادی، نظارت های دولتی و فشارهای اجتماعی، به طور کامل و به موقع اصلاح نمی شوند.

در بسیاری از کشورها، اکچوئرها و تحلیل گران ریسک می توانند به راحتی نرخ های بیمه را بر اساس تغییرات بازار، تورم و سایر ریسک های اقتصادی اصلاح کنند، اما در ایران، به دلیل کمبود متخصصان ماهر و داده های دقیق، نرخ ها معمولاً با تأخیر و بهطور نادرست اصلاح می شوند.

بی شک صنعت بیمه باید در تربیت و جذب متخصصان اکچوئری بیشتر سرمایهگذاری کند و همچنین داده های دقیق تر در اختیار بیمه گران قرار دهد.

عدم هماهنگی و انسجام شرکت های بیمه ای یکی دیگر از دلایل افزایش نسبت خسارت در صنعت بیمه است.

بیمهگران، بیمه مرکزی و دیگر نهادهای نظارتی گاهی اوقات، تصمیمات مختلفی می گیرند که با هم هماهنگ نیست و این مساله میتواند موجب اختلال در فرآیندهای قیمتگذاری و اصلاح نرخها شود.

برای حل این مشکل، باید یک سیاست هماهنگ و یکپارچه بین بیمهگران، بیمه مرکزی و دیگر نهادهای نظارتی ایجاد شود که اصلاح نرخ ها بهصورت دقیق و بهموقع انجام گیرد.

در نهایت، اصلاح نرخ ها و کاهش ضریب خسارت در صنعت بیمه ایران، نیازمند یک استراتژی چند جانبه است که از جمله آن میتوان به بهبود فرآیندهای اکچوئری، افزایش دقت در پیشبینی ریسک ها، فرهنگ سازی و آگاهسازی جامعه، و نظارت اصولی بر بازار اشاره کرد.

در غیر این صورت، صنعت بیمه ایران با چالش های مالی و کاهش کیفیت خدمات رو به رو خواهد شد که نه تنها به بیمهگران آسیب میزند بلکه به کل اقتصاد کشور نیز صدمه وارد میکند.